¿Alguna vez has necesitado dinero rápido, pero no querías vender algo valioso para ti? La pignoración es una solución inteligente para este problema.

Si dispones de inversiones en ETFs o fondos indexados puedes utilizar esta estrategia para conseguir un préstamo con pignoración de forma rápida sin necesidad de deshacerte de estos activos, de esta forma, tus inversiones seguirán revalorizándose mientras consigues liquidez para un proyecto o para un gasto imprevisto.

¿Qué es la pignoración?

En pocas palabras, la pignoración es como dejar algo de valor como garantía para obtener un préstamo. Es una forma de obtener dinero prestado utilizando tus posesiones como garantía de pago, y puede ser útil en situaciones en las que necesitas financiación sin vender tus activos.

La pignoración puede aplicarse a una amplia variedad de activos, incluyendo:

- Bienes inmuebles: Propiedades como casas, terrenos o edificios.

- Vehículos: Automóviles, camiones, motocicletas y otros vehículos.

- Cuentas bancarias: Los saldos de cuentas de ahorro, cuentas corrientes u otros tipos de cuentas bancarias.

- Inversiones: Acciones, bonos, fondos de inversión, fondos indexados, etfs y otros instrumentos financieros.

IMPORTANTE Al pignorar activos físicos como inmuebles o propiedades, debes tener en cuenta que el activo no puede ser usado. Por ejemplo, al pignorar una vivienda, esta no puede ser alquilada para generar ingresos extra.

En el caso de la pignoración de fondos indexados o ETFs, los fondos quedarían bloqueados y no pueden venderse, pero sí pueden seguir revalorizándose y generando dividendos.

Pignorar fondos indexados o ETFs

Un fondo indexado es como una canasta que contiene acciones de muchas empresas diferentes. Cuando inviertes dinero en este tipo de fondos, estás invirtiendo en todas esas empresas al mismo tiempo, lo que ayuda a reducir el riesgo porque tu dinero está diversificado en varias empresas.

➤ Diferencias entre fondos indexados y ETFs

Si dispones de fondos indexados o ETFs puedes pignorar estos activos para conseguir liquidez rápidamente sin necesidad de vender tus acciones.

Pignorar estos fondos significa usarlos como garantía para pedir un préstamo. Es como decirle al prestamista: «Tengo estos fondos que valen una cierta cantidad de dinero, y si por alguna razón no puedo devolver el préstamo, puedes quedarte con estos fondos como forma de pago».

Ventajas de pignorar fondos

La pignoración de fondos es una herramienta poderosa que ofrece varias ventajas:

- Sigues manteniendo tus activos: Mediante la pignoración de fondos puedes obtener liquidez utilizando tus fondos como garantía, pero sigues manteniendo tus acciones y te sigues beneficiando de la revalorización de tus fondos.

- Evitas pagar impuestos: Al pignorar los fondos no tendrás que tributar sobre las ganancias porque estos fondos no han sido vendidos aún.

- Mejores tipos de interés: En comparación con otros tipos de financiación, como los préstamos personales o las tarjetas de crédito, la pignoración suele ofrecer unos tipos de interés más bajos, porque estás utilizando tus propios activos como garantía y el riesgo de impago para el banco es menor.

- Sigues recibiendo dividendos: Si estás invirtiendo en fondos que generan dividendos y los utilizas como garantía para el préstamo pignorado, estos fondos quedan bloqueados, pero seguirás recibido los dividendos que generen.

Riesgos de la pignoración

La pignoración de activos puede ser una herramienta valiosa para obtener financiación, pero también conlleva importantes riesgos que debes conocer, estas son las principales desventajas de la pignoración.

- Volatilidad del mercado: En situaciones de alta volatilidad del mercado, si baja el valor de los fondos pignorados, el banco podría llamarte para solicitarte que aportes más fondos como garantía. De lo contrario, podrían vender tus inversiones para cubrir el préstamo.

- Incumplimiento de pagos: Si no puedes pagar las cuotas mensuales del préstamo, el banco podría quedarse con tus fondos usados como garantía para recuperar su dinero y perderías tus fondos indexados o ETFs.

- Activos bloqueados: Mientras los fondos estén pignorados, aunque siguen revalorizándose, pero no puedes hacer uso de ellos ni venderlos, estos quedan bloqueados.

Formas de mitigar los riesgos

Aunque hemos mencionado algunos riesgos de pignorar fondos, pero existen varias formas de poder mitigar estos riesgos:

- Ten fondo de emergencia: Mantén un fondo de emergencia o colchón de seguridad para cubrir los pagos del préstamo en caso de no poder hacer frente al préstamo. Esto puede ayudar a evitar el incumplimiento de pagos y la consiguiente pérdida de los fondos pignorados.

- Seguir invirtiendo en los fondos: Aplicando una estrategia DCA para ir realizando inversiones periódicas en tus fondos para disponer de un mayor margen antes de recibir un «margin call«, o lo que es lo mismo, que el banco te llame para indicarte que aportes más garantías o perderías toda tu inversión.

- Diversificación de activos: Con el objetivo de protegerte de grandes pérdidas si el valor de una inversión se reduce mucho, es importante mantener una cartera diversificada que reduzca la volatilidad del mercado.

Pignoración My Investor: Pignoración de acciones y fondos

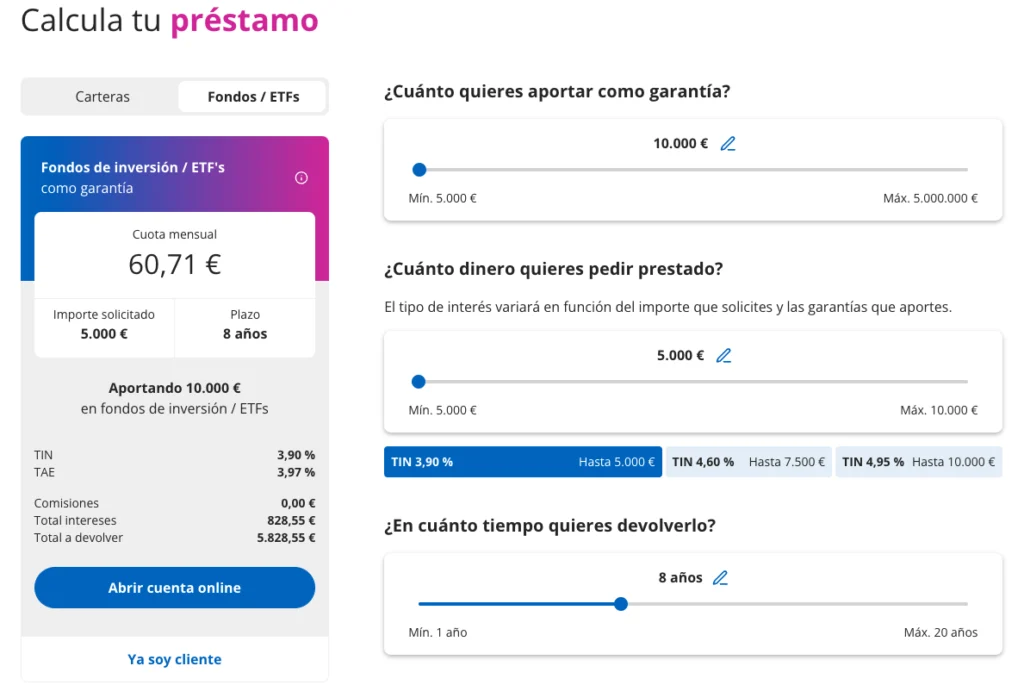

MyInvestor es una plataforma financiera que ofrece una variedad de productos y servicios, incluidos los préstamos pignorados. En el caso de los préstamos pignorados de MyInvestor, los clientes pueden utilizar sus inversiones en fondos de inversión como garantía para obtener un préstamo con un interés bajo.

Estos préstamos pignorados en My Investor solo están disponibles si tus fondos los gestionan ellos. Aunque si tus fondos están en otro gestor como Indexa Capital, puedes hacer un traspaso de estos fondos sin necesidad de pagar impuestos.

My Investor establece 2 requisitos mínimos para poder acceder a estos préstamos pignorados: firmar ante notario y tener al menos 5.000 euros invertidos en fondos.

El proceso es sencillo, simplemente eliges cuanto dinero quieres solicitar y que fondos dejarás como garantía. Hay que tener en cuenta que lo máximo que puedes pignorar es el 50% del valor de tus fondos. Si quieres una financiación mayor deberás aportar garantías extras.

Por ejemplo, si tienes inversiones en un fondo indexado que replica el S&P 500 y actualmente estos fondos valen 10.000 euros, lo máximo que podrás solicitar sería el 50%, es decir, unos 5.000 euros.

Tras elegir el que fondos dejarás en garantía y que cantidad necesitas, debes firnar ante notario (sin coste adicional) y en 24 horas tendrías el dinero disponible en tu cuenta bancaria.

My Investor dispone de una sencilla calculadora en su página web para simular un préstamo pignorado: https://myinvestor.es/financiacion/prestamo-pignorado

Las principales ventajas de usar los préstamos pignorados de My Investor son los siguientes:

- Sin comisiones ni gastos asociados

- Tipos de interés bajos

- Posibilidad de cambiar las garantías usadas cada 2 años

- Hasta 20 años para pagar el préstamo

- Cancelación o amortización anticipada sin comisiones

Esta estrategia proporciona flexibilidad y puede ser útil en algunas situaciones, permitiéndote hacer frente a un gasto imprevisto e incluso solicitar un préstamo para invertirlo de nuevo en el mercado.

⇒ Si te registras desde este enlace en MY INVESTOR recibirás 20 EUROS de bienvenida

La pignoración te ofrece flexibilidad y puede ser una buena opción si quieres usar el valor de tus inversiones sin venderlas y sin pagar impuestos. Además, los préstamos suelen tener buenas condiciones y tasas de interés bajas. Pero es importante recordar que hay riesgos, así que es recomendable buscar un asesor financiero antes de realizar una pignoración.

PREGUNTAS FRECUENTES

¿Para qué sirve pignorar?

Pignorar es una forma de obtener un préstamo utilizando un activo como garantía. Sirve para obtener financiamiento sin tener que vender los activos que posees.

¿Al solicitar un préstamo pignorado pago comisión de apertura?

Sí, es posible que debas pagar una comisión de apertura al solicitar un préstamo pignorado. Esto puede variar según el prestamista y las condiciones del préstamo.

Por ejemplo, si usas los préstamos pignorados de My Investor, no tienes ningún gasto de apertura de préstamo.

¿Existe comisión de cancelación anticipada del préstamo pignorado?

Sí, algunos préstamos pignorados pueden incluir una comisión por cancelación anticipada si decides pagar el préstamo antes de la fecha acordada. Es importante revisar los términos del préstamo para conocer si se aplica esta comisión.

Por ejemplo, si usas los préstamos pignorados de My Investor, no tienes ninguna comisión de cancelación anticipada.

¿Puedo pignorar cualquier tipo de activo?

Normalmente, se pueden pignorar inmuebles, fondos, acciones, bonos y cuentas de depósitos. Aunque cada entidad tiene unas condiciones específicas.

¿Es posible cambiar los fondos en garantía del préstamo pignorado?

Depende de la entidad que te concede el préstamo pignorado, aunque la mayoría si te permite cambiar los fondos usados como garantía cada cierto tiempo.

Si usas los préstamos pignorados de My Investor, puedes cambiar los fondos en garantía una vez cada 2 años sin ningún coste.

¿Sigo cobrando los dividendos que generan mis fondos al pignorarlos?

En la mayoría de los casos, sí. A menos que se especifique lo contrario en el acuerdo de pignoración, seguirás recibiendo los dividendos o ingresos generados por los fondos pignorados. Es recomendable leer bien el contrato para asegurarte de que así sea.

¿Cuándo es buen momento para pignorar?

El momento adecuado para pignorar depende de tus necesidades económicas, pero existen dos momentos ideales para usar esta estrategia:

- Cuando el mercado lleva mucho tiempo con caídas fuertes, ya que corres menos riesgo de pignorar cuando puede haber una fuerte corrección a la baja.

- Cuando tienes bastantes ganancias con tus fondos y quieres obtener dinero sin tener que pagar impuestos, ya que al pignorar tus fondos simplemente se bloquean, es decir, no debes tributar porque no se han vendido.

¿Debo acudir a un notario para realizar la pignoración?

Normalmente si, aunque esto depende del prestamista.

Si usas los préstamos pignorados de My Investor, debes acudir a un notario, pero no supondría ningún coste para ti.

¿Qué ocurre si no puedo pagar las cuotas del préstamo pignorado?

Si no puedes pagar las cuotas del préstamo pignorado, corres el riesgo de perder los activos dejados como garantía, ya que el prestamista puede ejercer su derecho a venderlos para recuperar el dinero prestado.

¿Si uso una propiedad como garantía para solicitar un préstamo pignorado puedo seguir alquilándola?

No, los activos usados como garantía de pago quedarán bloqueados y no podrán ser usados. En el caso de inmuebles, este no podría ser usado ni alquilado, y en el caso de fondos, estos no podrían ser vendidos.

¿Puedo pignorar dinero para comprar una casa?

Si, es posible pignorar saldo en cuentas o cualquier otro activo permitido como garantía para usar este préstamo pignorado como entrada para la compra de una casa.

Aunque debes tener en cuenta que tu ratio de endeudamiento debe estar por debajo de los límites exigidos por el banco si necesitas solicitar una hipoteca.

¿Podría pignorar un plan de pensiones o un PIAS?

Los activos permitidos para usar como garantías para un préstamo pignorado suelen ser propiedades, acciones y bonos, fondos indexados o ETFs y depósitos en cuentas bancarias. Normalmente, no se aceptan planes de pensiones o PIAS al estar vinculados con un seguro de vida, pero esto depende de las condiciones del prestamista.

¿Qué ocurre si el valor de los fondos pignorados baja?

Cuando pignoras fondos y estos bajan de valor, el banco puede llamarte para solicitarte que deposites más fondos como garantía, o de lo contrario podrían, realizar una venta forzosa de tus fondos para cubrir la deuda.

¿Cualquier fondo indexado o ETF se puede pignorar?

No. La posibilidad de pignorar un fondo indexado o ETF depende del banco y la liquidez del fondo en cuestión. Debes consultar con el banco que fondos son posibles usar para la pignoración.

¿Qué diferencias hay entre pignorar y avalar?

Pignorar y avalar son dos formas diferentes de garantizar el pago de los préstamos.

Mediante la pignoración el prestatario ofrece activos como garantía, que pueden ser vendidos en caso de incumplimiento del préstamo.

El aval implica que una tercera parte (avalista) respalde personalmente el préstamo, comprometiéndose a pagar en caso de que el prestatario principal no pueda hacerlo.

👉 Ahora te toca a ti, ¿Tienes experiencia con la pignoración de fondos? Me encantaría conocer tu opinión con respecto a esta estrategia.

🔴 Disclaimer

El contenido proporcionado en este artículo tiene fines informativos únicamente y no constituye asesoramiento financiero, legal o fiscal. Te recomiendo consultar a un asesor financiero calificado antes de tomar decisiones de inversión o pignorar tus fondos.

0 comentarios