Ahorrar dinero suele ser una tarea pendiente para muchos, porque entre los gastos diarios, las tentaciones de consumo y la falta de un plan concreto, es comprensible por qué tantas personas luchan por guardar dinero para el futuro y no lo consiguen, para solucionar este problema nacieron los planes de ahorros o PIAS.

Qué es un PIAS

Un Plan Individual de Ahorro Sistemático, también conocido como PIAS, es un seguro de vida-ahorro diseñado para fomentar el ahorro a largo plazo, permitiéndote ahorrar fácilmente mediante aportaciones regulares, con el objetivo de disponer de una renta en el futuro, por ejemplo para la jubilación.

Los PIAS surgieron en España en el año 2007, como resultado de la Ley 35/2006, de 28 de noviembre, del IRPF y de modificación parcial de las leyes de los impuestos sobre Sociedades, sobre la Renta de los No Residentes y sobre el Patrimonio. Esta ley introdujo una serie de incentivos fiscales para fomentar el ahorro a largo plazo, lo que llevó a la creación de los PIAS como un producto específico diseñado para este fin.

El proceso es sencillo, imagina que tienes una hucha en casa donde guardas dinero regularmente para algún objetivo futuro, como puede ser un viaje, comprar algo especial o simplemente para tener un colchón económico. Pues un PIAS actúa de la misma forma con el objetivo de que aportes un poco de dinero a esta «hucha» de vez en cuando (esto puede ser cada mes, cada trimestre o como te convenga). Este dinero se invierte para que crezca más a lo largo del tiempo, gracias a los intereses o a la rentabilidad que generen esas inversiones.

Estos planes de ahorros son ofrecidos principalmente por compañías de seguros y por bancos que los comercializan como intermediarios de las aseguradoras, ganándose una comisión por ello. Algunas de las entidades donde puedes contratar un PIAS son: Mediolanum, OVB, Inversimply, BBVA, Caixabank, Mapfre o AXA. Desde ya te digo que huyas de los dos primeros por las altas comisiones.

Si estás pensando en contratar un PIAS, antes debes saber que existen otras opciones de ahorro e inversión como son los fondos indexados y los ETFs. Artículos que te recomiendo leer antes de invertir en un PIAS:

Funcionamiento de los PIAS

Un PIAS es un plan de ahorro a largo plazo que puedes contratar en bancos, cajas de ahorro o compañías de seguros.

Su funcionamiento es sencillo, cuando contratas un PIAS lo que haces es comprometerte a aportar una cantidad de dinero cada cierto tiempo (puede ser cada mes, cada trimestre, etc) mediante domiciliación bancaria a tu cuenta.

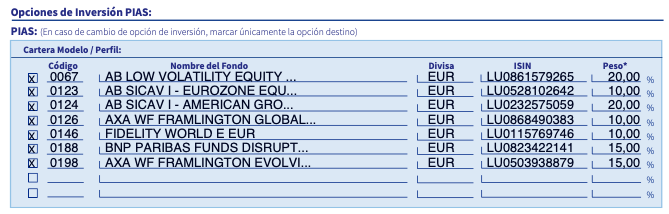

Posteriormente, la aseguradora invierte tu dinero en diferentes opciones, como fondos de inversión o seguros de vida, con el objetivo de hacerlo crecer a largo plazo.

Con el tiempo, este dinero que has ahorrado y las ganancias de las inversiones se acumulan en tu cuenta.

👍 Ventajas de un PIAS

Aprendes a ahorrar

Si te cuesta ahorrar, gracias a un PIAS puedes desarrollar este hábito y tener disciplina al hacer aportaciones periódicas y evitar la tentación de gastar todo el dinero. Así adquieres una mayor consciencia del valor del dinero y de la importancia de ahorrar para lograr una meta a futuro: como comprarte una casa, financiar la educación de tus hijos o para tu jubilación.

Algo a destacar sería que al no tener asociada una tarjeta de crédito, como en un banco, te permiten controlarte un poco más ante compras impulsivas.

ᐅ Trucos y consejos para ahorrar

Sencillez y automatización

El proceso de contratar un PIAS es sencillo, puedes dirigirte a tu banco de confianza o algunas de las aseguradoras que ofrecen este tipo de productos financieros. Siempre revisa a fondo las condiciones del contrato y en especial las comisiones que estas aseguradoras aplican.

Tras contratar el PIAS, la propia aseguradora te emitirá un recibo que se cargará en tu cuenta bancaria cada mes (o en plazo que hayas establecido) y ellos invertirán este dinero en diferentes fondos para conseguir una rentabilidad a largo plazo.

Beneficios fiscales

Los PIAS cuentan con beneficios fiscales (o así te lo quieren vender 😅) en España como una medida para fomentar el ahorro a largo plazo entre los ciudadanos.

Los rendimientos generados dentro de un PIAS están exentos de tributación mientras permanezcan dentro del plan. Solo se aplicará la tributación cuando se rescate el dinero del plan, y dependiendo de la cantidad de años que lleves aportando dinero al fondo, puedes lograr una reducción en la cantidad de impuestos a pagar si lo retiras en forma de renta vitalicia.

Seguridad

Los PIAS son un producto de aseguradoras que está bajo la supervisión de la Dirección General de Seguros y Fondos de Pensiones, conocida como DGS.

Este organismo se encarga de garantizar el correcto funcionamiento del sector y de velar por el cumplimiento de la normativa financiera de Solvencia II, la cual es aún más rigurosa que la aplicada al sector bancario.

A diferencia de los depósitos bancarios, los PIAS y los fondos de inversión no están respaldados por el Fondo de Garantía de Depósitos. Esto significa que en caso de quiebra de la aseguradora, tu dinero no está respaldado por el Estado. Sin embargo, el Consorcio de Compensación de Seguros se encargaría de la liquidación, brindando una cierta protección a tus inversiones.

En términos de inversión, los PIAS ofrecen la posibilidad de garantizar una parte del capital al finalizar la inversión. Esto significa que nunca perderás más de un porcentaje preestablecido de tu ahorro o inversión, independientemente de las fluctuaciones del mercado.

Además, como los PIAS son productos de aseguradoras, en caso de fallecimiento los herederos reciben un dinero extra gracias al seguro de vida asociado.

👎 Desventajas de un PIAS

Limitaciones

Un PIAS está limitado por ley a un ahorro máximo al mes de 666 euros, es, decir, puedes aportar máximo al año 8.000 euros. Tampoco podrás aportar más de 240.000 euros en total, aunque sí puedes tener más de este dinero dentro del fondo gracias a los rendimientos que haya generado durante el tiempo.

Restricciones de liquidez

En teoría puedes sacar el dinero del PIAS en cualquier momento, pero lo que no suelen contar las aseguradoras es que incluyen cláusulas en el contrato con comisiones y penalizaciones si realizas un retiro anticipado.

Puede darse el caso de que al recuperar el dinero tengas menos de lo que aportaste debido a las altas comisiones que algunas aseguradoras cobran por esta gestión de tu propio dinero.

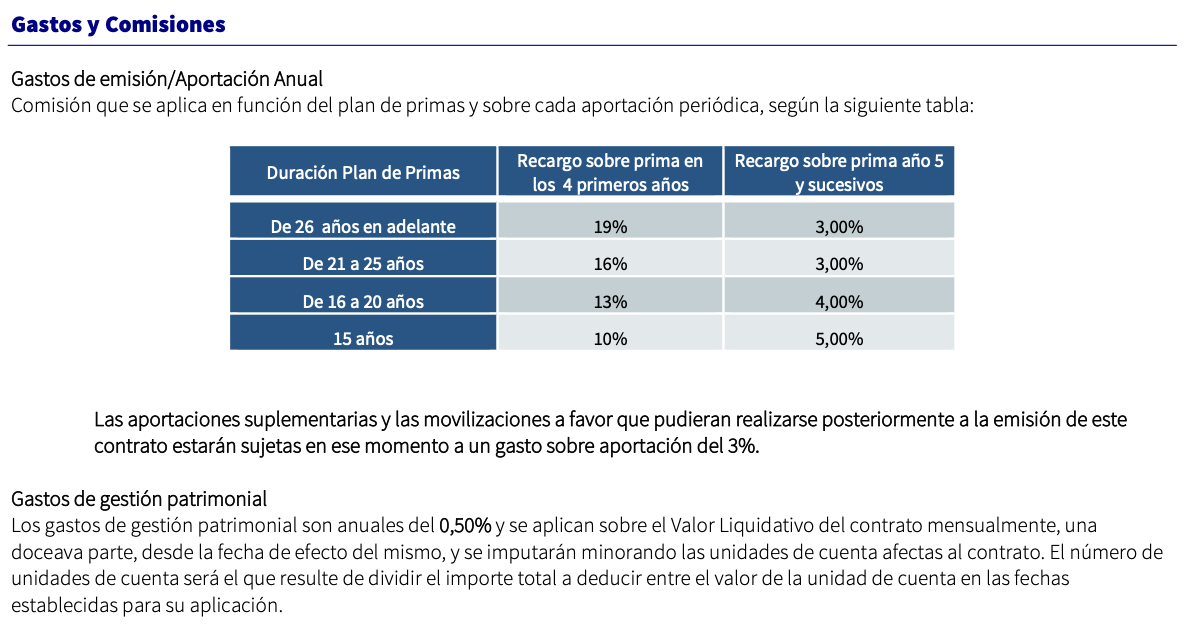

Altas comisiones

El funcionamiento de un PIAS es sencillo, aportas un dinero de forma periódica y se invierte en diferentes fondos para lograr una rentabilidad, pero suelen ser poco transparentes y no te cuentan que pagas altas comisiones durante los primeros años y deben pasar varios años para que el dinero aportado sea igual al dinero que podrías recuperar (esto se conoce como break even).

Es decir, debido a las comisiones de gestión deben transcurrir 5-6 años para que tu dinero empiece a generar beneficios. Esto limita las potenciales ganancias y conlleva un coste de oportunidad, ya que durante este tiempo podrías haber generado buenos rendimientos si realizas otro tipo de inversión.

Comisiones para todo:

- Comisión al aportar dinero

- Comisión de gestión

- Comisión por devolución de recibos

- Comisión por penalización por retiro anticipado (parcial o total)

Aparte de esto, otro punto negativo son las penalizaciones por retirar tu dinero antes del plazo acordado en el contrato, de tal forma que te aplicarán una comisión y además, muchas aseguradoras como medida de seguridad antifraude incluyen un retraso de hasta 75 días para poder recuperar las últimas aportaciones que hayas realizado.

Beneficios potenciales limitados

Debido a las altas comisiones que algunos planes de ahorros tienen provocan que los potenciales beneficios que podrías tener a largo plazo sean inferiores.

Realmente puedes hacer lo mismo que hacen estos PIAS por ti mismo mediante fondos indexados o ETFs aplicando una estrategia DCA, es decir, con aportaciones recurrentes. Si eliges bien los fondos, el beneficio a largo plazo puede ser muy superior al de estos planes de ahorros y pagando unas comisiones insignificantes.

Fiscalidad de los PIAS

En España, los PIAS tienen un tratamiento fiscal especial que puede ofrecer ciertos beneficios a los ahorradores. Es posible retirar el dinero de dos formas: una mediante el retiro del capital y otra mediante una renta vitalicia.

Retiro del capital

Al retirar el dinero del PIAS debes pagar impuestos sobre las ganancias obtenidas, tributando dentro de las rentas del ahorro, mediante estos tramos:

- Hasta 6.000 €: 19 %

- Entre 6.000 € y 50.000 €: 21 %

- Entre 50.000 € y 200.000 €: 23 %

- Entre 200.000 € y 300.000 €: 27 %

Ejemplo:

Aportas a un PIAS en varios años un capial de 3.000€. Suponiendo que tu aportación en 10 años se revaloriza alcanzando los 5.000 euros, tendrias una ganancia de 2.000 euros que tributan al tramo de 6.000 euros, es decir, al 19%.

💰 2.000 euros de beneficio * 19% de impuestos = 380 euros a pagar a Hacienda

Retiro en renta vitalicia

Una de las principales ventajas fiscales de los PIAS es la reducción por antigüedad, que permite que al retirar en forma de renta vitalicia tengas beneficios fiscales, pero no tributas por las ganancias obtenidas sino por el total de lo recibido.

- Menos de 40 años, tributarás por el 40% de la renta obtenida (tipo efectivo: 7,6%)

- Entre 40 y 49 años, se tributa por el 35% de la renta obtenida (tipo efectivo: 6,65%)

- Entre 50 y 59 años, se tributa por el 28% de la renta obtenida (tipo efectivo: 5,32%)

- Entre 60 y 65 años, se tributa por el 24% de la renta obtenida (tipo efectivo: 4,56%)

- Entre 66 y 69 años, se tributa por el 20% de la renta obtenida (tipo efectivo: 3,8%)

- A partir de 70 años, se tributa por el 8% de la renta obtenida (tipo efectivo: 1,52%)

Ejemplo:

Aportas a un PIAS en varios años un capial de 3.000€. Suponiendo que tu aportación en 10 años se revaloriza alcanzando los 5.000 euros y tienes 45 años de edad. Tendrias una ganancia de 2.000 euros, pero tributas por los 5.000 euros en total al tramo de 6.000 euros, es decir, al 19% con una reducción fiscal por antiguedad del 35% por tu edad.

💰 5.000 euros acumulados * 35% de reducción * 19% de impuestos = 332,50 euros a pagar a Hacienda

👉 Opinión personal sobre los PIAS

Los comerciales de las aseguradoras y los bancos pretenden ofrecer sus servicios a la mayor cantidad de gente porque ganan buenas comisiones por ello. En muchos casos si revisas detenidamente los contratos de algunas aseguradoras que ofrecen PIAS tienen unas comisiones y penalizaciones altísimas que hacen que tardes años en recuperar el dinero que vas perdiendo en comisiones.

En mi caso particular hace bastantes años tuve un PIAS contratado a través de CaixaBank, que aunque fue bien, pero al cabo de un año lo cancelé y pase a invertir en fondos indexados para tener un mayor control y elegir en que quiero invertir exactamente.

Personalmente pienso que si te cuesta ahorrar y estás empezando, los PIAS pueden ser una buena opción para adquirir el hábito de ahorrar y la disciplina, siempre y cuando revises bien el contrato para evitar pagar comisiones excesivas.

Aunque creo que es mucho mejor optar a invertir en fondos indexados antes que en un PIAS, por estos motivos:

- Tienes un mayor control sobre tu inversión

- Puedes hacer transpasos de fondos sin pagar impuestos

- No pagas altisimas comisiones de gestión y penalizaciones por retiros anticipados

- Puedes automatizarlo también con transferencias automáticas y roboadvisors.

También tienes otra alternativa a las dos anteriores que sería la inversión en ETFs, pero estos conllevan el pago de impuestos si quieres transpasar el dinero de un fondo a otro.

Incluso si quisieras, puedes invertir directamente en los mismos fondos que invierte el PIAS sin necesidad de contratar los servicios de una aseguradora y pagar tantas comisiones.

PREGUNTAS FRECUENTES

¿Qué significa PIAS?

PIAS son las siglas de «Plan Individual de Ahorro Sistemático», básicamente es un plan de ahorro a largo plazo que ofrece beneficios fiscales y opciones de inversión gestionadas por profesionales financieros.

¿Cuáles son las mejores alternativas a un PIAS?

Si no tienes el hábito de ahorrar y el mundo de las inversiones te parece complejo, un PIAS puede ser una buena opción para comenzar, pero no la mejor.

Existen otras alternativas como invertir en fondos indexados o en ETFs que pueden generar una mayor ganancia a largo plazo si eliges bien los fondos en los cuales invertir y aplicas una estrategia de inversiones recurrentes (DCA).

¿Puedo retirar mi dinero de un PIAS en cualquier momento?

En muchos casos, puedes retirar el dinero de un PIAS en cualquier momento, pero es posible que tengas que pagar penalizaciones por retiro anticipado o que se te apliquen ciertas restricciones, como la pérdida de beneficios fiscales o una reducción en los rendimientos acumulados.

¿Me pueden embargar un PIAS?

No, los activos de un PIAS son considerados inembargables, especialmente si están destinados a proporcionar ingresos para la jubilación.

Aunque si tienes deudas, estos si podrían ser embargados una vez que el dinero sea retirado del PIAS, pero mientras estén dentro no pueden embargarse.

¿Qué rentabilidad tiene un PIAS?

La rentabilidad de un PIAS puede variar según varios factores, incluyendo el tipo de perfil de inversor (conservador, moderado o agresivo) y la estrategia de inversión que aplique la aseguradora.

¿Existen permanencias al contratar un PIAS?

No existe una permanencia como tal pero si un período mínimo durante el cual debes mantener el plan activo antes de poder realizar retiros sin incurrir en penalizaciones por retiro anticipado.

¿Cuánto tiempo dura el contrato de un PIAS?

El contrato de un PIAS suele tener una duración a largo plazo, que puede variar entre 5 y 20 años o más, dependiendo del proveedor y las condiciones específicas del plan. Durante este período, es posible que estés sujeto a ciertas restricciones y penalizaciones si decides cancelar el plan antes de su vencimiento.

¿Existen costes asociados con un PIAS, como comisiones o cargos por gestión?

Sí, los PIAS pueden tener costes asociados, como comisiones de gestión, cargos por administración o penalizaciones por retiros anticipados. Estos costes pueden afectar la rentabilidad neta del plan y es importante tenerlos en cuenta al evaluar esta opción de inversión.

¿Puedo cambiar la cantidad de mis contribuciones o suspenderlas temporalmente?

Dependiendo del contrato del PIAS, es posible que puedas ajustar la cantidad de tus contribuciones o suspenderlas temporalmente. Sin embargo, es importante verificar con el proveedor del plan si se permiten cambios en las contribuciones y si existen restricciones asociadas.

¿Qué sucede si decido cancelar mi PIAS antes de que expire el contrato?

Si decides cancelar tu PIAS antes de que expire el contrato, es posible que estés sujeto a penalizaciones por rescate anticipado y podrías perder beneficios fiscales.

¿Puedo realizar contribuciones adicionales a mi PIAS en el futuro?

Dependiendo del contrato del PIAS, es posible que puedas realizar contribuciones adicionales en cualquier momento si no superas los 8.000 euros de limitación anual.

¿Es posible perder dinero usando un PIAS para ahorrar?

Aunque no te lo dicen al contratarlo, pero sí. Muchos PIAS tienen penalizaciones al retirar tu dinero antes de un periodo determinado y también suelen aplicar unas comisiones de gestión más altas durante los primeros años. Esto provoca que puedas perder dinero si retiras tu dinero sin que hayan transcurrido varios años antes.

¿Cuánto dinero puedo aportar anualmente a un PIAS?

Los PIAS están limitados por ley a una aportación máxima de 8.000 euros al año y no pudiendo aportar más de 240.000 euros en total.

¿Cómo tributa un PIAS?

Las ganancias producidas en un PIAS se consideran rendimiento del capital mobiliario y tributa dentro de las rentas del ahorro y no en las del trabajo.

- Hasta 6.000 €: 19 %

- Entre 6.000 € y 50.000 €: 21 %

- Entre 50.000 € y 200.000 €: 23 %

- Entre 200.000 € y 300.000 €: 27 %

Excepto si las retiras en forma de renta vitalicia que puedes optar a mejores ventajas fiscales.

Ahora te toca a ti, ¿Alguna vez has tenido un PIAS contratado? Cuéntame tu experiencia en los comentarios 🙂

🔴 Disclaimer

El contenido proporcionado en este artículo tiene fines informativos únicamente y no constituye asesoramiento financiero, legal o fiscal. Te recomiendo consultar a un asesor financiero calificado antes de tomar decisiones de inversión o contratar un PIAS.

0 comentarios